Ex-presidentes da Caixa denunciam desmonte do banco

A luta pela manutenção da Caixa 100% pública ganhou fortes aliados esta semana. Os ex-presidentes do banco público que mais tem função social no Brasil denunciaram, em artigo publicado pela revista Carta Capital, o desmonte da instituição financeira.

Jorge Mattoso, Maria Fernanda Ramos Coelho, Jorge Hereda e Miriam Belchior criticam a tentativa de transformar a Caixa em Sociedade Anônima “para, em seguida, colocar suas ações no mercado e, dessa forma, ajudar o governo Temer e seu austericídio, destinando ao Tesouro Nacional os bilhões de reais que as ações poderiam gerar”.

E ressaltam que “a abertura de capital da Caixa levaria ao seu fim como banco 100% público, até agora capaz de gerar políticas inovadoras, criar novos mercados, favorecer ações sociais e alavancar políticas anticíclicas em períodos de crise”. Por exemplo, “entre 2003-2004 e 2007, voltado mais intensamente para pessoas físicas, em meio ao crescimento da nova classe média” e “em 2012 e 2013, quando, após as políticas anticíclicas, se buscou reduzir os juros e os spreads bancários”.

No artigo, os ex-presidentes lembram que foi justamente quando reforçou seu papel social, que a Caixa mais cresceu. “Desde 2003, a Caixa assegurou sua rentabilidade e desempenho econômico-financeiro. Ampliou o crédito, mantendo baixas taxas de inadimplência, aumentando o lucro líquido e, sempre que possível, contribuindo com os dividendos ao Tesouro.” SEEB – São Paulo

Leia a íntegra do artigo dos ex-presidentes da Caixa:

O governo quer acabar com a Caixa

Por Jorge Mattoso, Maria Fernanda Ramos Coelho, Jorge Hereda e Miriam Belchior*

O Ministério da Fazenda, por meio de sua representante no Conselho de Administração, vem tentando transformar a Caixa Econômica Federal em Sociedade Anônima para, em seguida, colocar suas ações no mercado e, dessa forma, ajudar o governo Temer e seu austericídio, destinando ao Tesouro Nacional os bilhões de reais que as ações poderiam gerar.

Mas a abertura de capital da Caixa levaria ao seu fim como banco 100% público, até agora capaz de gerar políticas inovadoras, criar novos mercados, favorecer ações sociais e alavancar políticas anticíclicas em períodos de crise.

Como era a Caixa – Vale a pena recordar que, após a incorporação do BNH, em 1986, e durante os anos 1990, a Caixa passou por momentos difíceis. Com a reestruturação financeira e patrimonial realizada em 2001, a Caixa deixou de ser uma instituição capaz de executar políticas públicas e perdeu espaço no mercado bancário, com agências superlotadas, lotéricos desmotivados, escassos correspondentes bancários e sem produtos e/ou serviços com tecnologia e qualidade. A Caixa passou a concentrar seus recursos em operações de Tesouraria, gerando daí quase todo o seu resultado líquido. Assim, não apenas as políticas públicas foram abandonadas, mas o negócio de crédito comercial era visto como secundário – ou até mesmo desnecessário.

Com isso, a Caixa teve sua imagem comprometida junto à população, que passou a vê-la apenas como instituição destinada a depósitos de poupança e que ocupava os primeiros lugares na lista de reclamações do Banco Central.

Como ficou a Caixa – A partir de 2003, esse quadro foi revertido. A Caixa foi reorientada a cumprir sua missão institucional de banco público, como agente do desenvolvimento econômico e social, participando de políticas de ampliação do crédito, de bancarização, de amplo acesso aos seus produtos e serviços e como principal implementador de políticas públicas do governo federal.

A Caixa ficou maior, mais competitiva e relevante para os brasileiros, pois se consolidou como o primeiro banco em poupança e habitação, o segundo maior em carteira de crédito, o terceiro maior em ativos e a quinta marca mais valiosa do País.

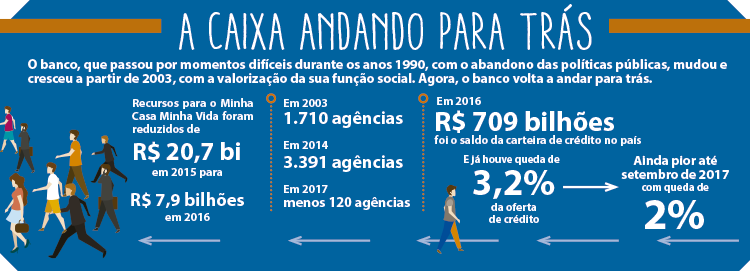

Em 2003, a Caixa tinha 1.710 agências, 10,2% do total do País. Em 2014, alcançou 3.391 unidades, 14,7% do total. Além disso, dada a sua atividade social, a Caixa passou a ter a maior rede de correspondentes bancários (11.178) e lotéricos (13.080), que atingem praticamente todos os municípios brasileiros.

A bancarização passou a ser um objetivo maior da Caixa. Foi criada, em 2003, a conta bancária simplificada, que ampliou o acesso bancário das camadas mais pobres da população. Em 2015, existiam mais de 12 milhões de contas simplificadas de depósitos à vista e de poupança ativas, em sua maior parte na Caixa.

Ao tornar-se fonte pagadora dos programas sociais através do Cartão do Cidadão, permitiu que, além do Bolsa Família, que tem seu próprio cartão, todos tivessem maior facilidade de acesso aos benefícios sociais e trabalhistas (FGTS, PIS, Abono Salarial e Seguro-Desemprego).

Na execução dos programas governamentais, em 2016 foram pagos 28,3 bilhões de reais em benefícios sociais e 242,1 bilhões em benefícios aos trabalhadores. Já as loterias federais destinaram, no mesmo ano, 4,8 bilhões de reais para a Seguridade Social, esporte e financiamento estudantil (Fies), entre outros. Além disso, a Caixa também foi protagonista das principais políticas de desenvolvimento e de inclusão social do governo federal, ao operar os programas Bolsa Família, PAC e Minha Casa Minha Vida, entre muitos outros.

O crédito passou a crescer no País a partir de 2004 e a Caixa começou a participar desse processo com a ampliação do crédito consignado, depois estendido a outras modalidades. Em 2016, o saldo da carteira de crédito somou 709 bilhões de reais e sua carteira de crédito ampla correspondia a mais de 22% do mercado. No mesmo ano, foi responsável por 67% do financiamento imobiliário nacional, detendo 90% do crédito destinado à habitação popular.

Com o crescimento do financiamento à infraestrutura, mobilidade urbana e saneamento, a Caixa tornou-se o segundo maior financiador de projetos de longo prazo no País, alcançando, em 2016, uma carteira com 79 bilhões reais de saldo, ficando atrás apenas do BNDES. A Caixa auxiliou também a redução do spread bancário em dois momentos. O primeiro, entre 2003-2004 e 2007, voltado mais intensamente para pessoas físicas, em meio ao crescimento da nova classe média. O segundo, em 2012 e 2013, quando, após as políticas anticíclicas, se buscou reduzir os juros e os spreads bancários.

Desde 2003, a Caixa assegurou sua rentabilidade e desempenho econômico-financeiro. Ampliou o crédito, mantendo baixas taxas de inadimplência, aumentando o lucro líquido e, sempre que possível, contribuindo com os dividendos ao Tesouro.

A Caixa amanhã – Com a adoção de políticas de austeridade em meio ao desmonte do Estado Nacional, a economia brasileira teve queda do PIB, dos investimentos e do crédito total. A Caixa, por sua vez, anunciou um Plano de Demissão Voluntária (PDV) em 2016, embora o número de funcionários tenha caído antes de sua efetivação: de 95.458 em 2015 para 94.978 em 2016 e também se propôs a fechar cerca de 120 agências em 2017. Mais importantes que esses ajustes foram as políticas que fizeram cair a oferta de crédito livre e direcionado e elevaram os juros da Caixa.

A queda da oferta de crédito no País foi de 3,2% em 2016 e de 2% até setembro de 2017. O Programa Minha Casa Minha Vida teve acentuada retração dos desembolsos, de 20,7 bilhões de reais em 2015 para 7,9 bilhões em 2016 e projeção linear de 2,7 bilhões em 2017. Além disso, têm sido crescentes os cortes no PAC e nos gastos discricionários de vários programas sociais pagos pela Caixa, com evidente impacto sobre a população de menor renda. Mas o governo Temer tem insistido no austericídio, na desestruturação do Estado e na tentativa de privatizar a Caixa, elevando a concentração bancária.

A Caixa sempre soube se reinventar e se transformar – como o fez em momentos de crise, de alterações estruturais da economia ou de consolidação de novas regras de risco, governança, regulatórias ou legais – e precisará continuar a fazê-lo, inclusive para dar conta do Acordo da Basileia III. Mas, se confirmada a sua transformação em S.A. com ações no mercado, a Caixa perderia as condições para se transformar e implementar políticas públicas – sociais, de incentivo ao mercado ou anticíclicas – como fez ao longo de seus 156 anos de história. Nas condições atuais do mercado bancário, ela possivelmente deixaria de existir, sendo incorporada pelo Banco do Brasil ou vendida a um banco privado.

Para que o nosso país possa voltar a ter crescimento sustentável com redução da pobreza, precisamos continuar com um banco 100% público, forte e competitivo, como a Caixa, capaz de enfrentar ao mesmo tempo a concorrência bancária e suas responsabilidades sociais.

O Brasil não pode perder um banco que personifica sua população e seus sonhos de casa própria, poupança, benefícios sociais, crédito e investimentos para o crescimento sustentável e inclusivo do País.

*Presidentes da Caixa de 2003 até 2016